9月に入ってから仮想通貨が軒並み暴落そして高騰を繰り返し、仮想通貨保有者は毎日相場とにらめっこする日々が続いていますね。

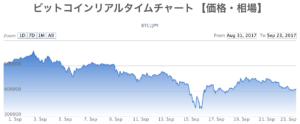

仮想通貨の大きなデメリット(メリットでもありますが)の一つは、そのボラタリティの高さではないでしょうか。例えば下のグラフは9月に入ってからのビットコインのチャートですが、最も変動の大きかった9月14日から9月15日にかけては25%以上も価値が下落してます。

ビットコインは仮想通貨の中でも基軸通貨という位置付けですので、もっとマイナーなアルトコインでは1週間や1ヵ月の短期間で資産価値が倍増や半減することも珍しくありません。

資産価値が日々大きく変化するので、やはりビットコインが法定通貨と同様に日常に溶け込むのはまだ先の未来のようにも思うのですが、今回は日常生活をおくる上で欠かせない給与とビットコインについて、所得税の取扱いを中心に考察したいと思います。

ビットコインと所得税についても過去の記事でまとめていますので、合わせてこちらをご覧下さい。

ビットコインで給与を支払うという未来

給与がビットコインで支払われるというのは、一見突拍子もないアイデアのようですが、海外では「給与のビットコイン払い」は少しづつ普及しているようです。

インドでも仮想通貨ビットコインで給与支払い可能に!!UnocoinとBitwageが提携

Bitwage Bridges the Gap Between Fiat and Crypto Payroll

More Companies Are Paying Employees in Bitcoin

最後の英語記事にいたっては2014年9月に公開されていますので、一部の国ではいかに早くビットコインの可能性について議論されていたかがわかりますね。

“payroll bitcoin”などの検索ワードで調べると、無数のウェブサイトがヒットしますが、その中でもよく登場するのが、最初の英語記事に登場する”Bitwage“というサービスです。

Bitwageとは2013年にイギリスで創業したフィンテック系のベンチャー企業で、ビットコインで給料やフリーランスへの報酬を支払うことができるサービスを開発・運営しています。ビットコインの大きなメリットとして、国外への送金手数料が非常に低いことが挙げられますが、Bitwageの利用により、簡単に国外にいる従業員等に送金を行うことができることが可能となります。

このように、ビットコインによる給与支払いをアシストする会社も存在する中、実際に日本での導入は可能なのでしょうか?

労働基準法上の取扱い

労働基準法第24条では賃金の支払いについて、つぎの5つの原則を定めています。

- 通貨払いの原則

- 直接払いの原則

- 全額払いの原則

- 毎月一回以上の原則

- 一定期日払いの原則

ビットコインによる給与支払いについては、上記のうち「通貨払いの原則」が論点となります。

すなわち、この原則を満たすためには、ビットコイン(仮想通貨)が「通貨」である必要がありますが、労働基準法上の通貨とは法定通貨(日本銀行券又は鋳造貨幣)と解されるため、ビットコインによる給与支払いは労働基準法の要件を満たさず、原則的には認められないと考えられます。

しかしながら、省令や労働協約の例外により、「労働者の同意を得た場合」はビットコインによる給与支払いも認められると考えられるようです。

私は労働基準法等、社会保険業務の専門家ではありませんので、この点について社会保険労務士の先生が非常にわかりやすく解説をされているこちらの記事をご参照ください。

所得税法上の取扱い

所得税法上、ビットコインによる給与支払いはどの所得に帰属するのでしょうか。

単純に考えると給与所得に該当しそうですので、給与所得について説明した国税庁のタックスアンサーを確認します。

1. 概要

給与所得とは、使用人や役員に支払う俸給や給料、賃金、歳費、賞与のほか、これらの性質を有するものをいいます。

2. 手当

役員や使用人に支給する手当は、原則として給与所得となります。具体的には、残業手当や休日出勤手当、職務手当等のほか、地域手当、家族(扶養)手当、住宅手当なども給与所得となります。

3. 現物給与

給与は、金銭で支給されるのが普通ですが、食事の現物支給や商品の値引販売などのように次に掲げるような物又は権利その他の経済的利益をもって支給されることがあります。

- 物品その他の資産を無償又は低い価額により譲渡したことによる経済的利益

- 土地、家屋、金銭その他の資産を無償又は低い対価により貸し付けたことによる経済的利益

- 福利厚生施設の利用など(2)以外の用役を無償又は低い対価により提供したことによる経済的利益

- 個人的債務を免除又は負担したことによる経済的利益

これらの経済的利益を一般に現物給与といい、原則として給与所得の収入金額とされます。

一見すると仮想通貨(ビットコイン)による支払いであっても、給与が労働の対価として与えられるべき給付であることを考えると、給料に該当しそうです。

一方で、仮想通貨(ビットコイン)は法定通貨ではないことから、金銭により与えられる給付とならず、現物給与にも該当する可能性もあります。事実、米国では、仮想通貨を”Property(モノ)”とみなすことが、米国の税務当局であるIRSの公式見解として発表されています。

はたまた、給与所得ではなく、雑所得などの別の所得に該当する可能性もありますので、念のため事業所得と給与所得の違いについて争った過去の最高裁判例を確認しましょう。

昭和56年の最高裁判決によれば、給与所得は「雇傭契約又はこれに類する原因に基づき使用者の指揮命令に服して提供した労務の対価として使用者から受ける給付」と定義され、この定義は判決後も給与所得を定義する上での重要な指針となっています。

この判決に照らし合わせると、仮想通貨により支払われるものであっても、それが労務の対価として使用者から受ける給付である限り、現物給与ではなく、給料や賃金として給与所得に該当すると考えます。

源泉徴収税の取扱い

給与所得に該当するということは、当然源泉徴収が必要となります。では源泉徴収はどのタイミングで、またどの金額で行うべきでしょうか?

まず源泉徴収のタイミングは金銭による給与支払いと同様に、その支給日に行うべきであると考えます。

一般の給与

- 契約又は慣習その他株主総会の決議等により支給日が定められているもの(次の2に掲げるものを除きます。)・・・・・その支給日

- 支給日が定められていないもの・・・・・その支給を受けた日

次に、源泉徴収額の計算ですが、雇用主は法定通貨で源泉徴収した金額を納付することが求められるため、そのビットコインを円換算する必要があります。

円換算の方法については、外貨(米ドルなど)で支給される報酬等の換算について定めた所得税法基本通達第213条が参考になります。この条文では、原則その支払いの日の円相場により円換算をするべきであると定めていることから、ビットコインについても同様に、その支給日の平均レートなどを用いて円換算をするべきであると考えます。

なお、実務的には、ビットコインにより給与支払いを受けた雇用者が、その後ビットコインを売却する際のそのビットコインの取得価額を明確にするため、給与明細に円換算額を併記するなどといった対応が雇用主側に求められるでしょう。

なお、年末調整においても、源泉徴収表に記載される給与収入額等は日本円で記載される必要がありますので、いずれにせよ円換算は必要となります。

まとめ

今回は、ビットコインによる給与支払いは、給与所得として課税されることにつき考察しました。

現状、日本でビットコインによる給与支払いを行なっている企業はごく稀かと思いますが、仮想通貨の利便性を考えると、フィンテック系企業やスタートアップを中心に、今後間違いなくこのようなオプションを持つ企業が増えていくと考えられます。いざ雇用者側からそのような要望が出た時にスムーズに対応できるよう、企業側にもこれに対する税務上の取扱いについて事前確認が求められます。

なお、次のブログでは、法人税法上の観点から役員報酬をビットコインで支払う場合の取扱いについて考察する予定です。

***

この記事が役に立ったと思ったらこちらをクリックください!

はじめての仮想通貨取引は国内最大手のbitFlyer

マイナーコインの購入ならcoincheck