Twitterをみているとこんなニュースが目に入ってきました。

大阪城公園の「たこ焼き店」が約1億3000万円の脱税容疑。経営側はなんと釈明した?

これは私のブログで取り上げないと!とすぐに思い立ちましたので、今回は脱税により発生する対価(ペナルティ)について紹介したいと思います。

ニュースのポイント

ニュースのポイントは紛れもなく「脱税」でしょう。

以下、ニュースサイトからの引用です。

大阪城公園(大阪市中央区)で営業する軽食店「宮本茶屋」の売り上げを申告せず、約1億3千万円を脱税したとして、大阪国税局が宇都宮タツ子経営者(72)=大阪市西成区=を所得税法違反容疑で大阪地検に告発したことがわかった。追徴税額は約1億5898万円になる見通しで、大半は納付済みという。

宮本茶屋は数十年前から大阪城天守閣の近くで営業しており、たこ焼きやお好み焼き、おでん、ソフトクリームなど多彩なメニューを提供。関係者によると、宇都宮経営者は2014~16年、店の売り上げで得た約3億3055万円の所得を申告せず、約1億3209万円を脱税した疑いがある。確定申告自体をしていなかったという。

(出典:HUFFPOST「大阪城公園の「たこ焼き店」が約1億3000万円の脱税容疑。経営側はなんと釈明した?」)

たこ焼き屋の屋台でなんと約3億3055万円の所得を得ていたというのは驚きです。記事によれば、確定申告自体をしていなかったようなので、これは紛れもなく脱税ですね。

そもそも脱税って?

今回のニュースもそうですが、「脱税」という言葉をよく耳にします。しかし、その正確な定義を知っている人は少ないのではないでしょうか。

脱税とは、納税義務者が義務の履行を怠り、納税額の一部または全部をのがれる行為。

(広辞苑より引用)

つまり、脱税とは、法に逸脱し、意図的に課税を逃れる行為を指します。

今回のたこ焼き屋台の件は、確定申告義務という所得税法上の定めを(意図的に)怠ったことから、この脱税にあたります。

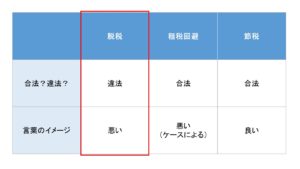

「脱税」と似た言葉に「租税回避」「節税」という言葉があります。

租税回避とは、通常用いられない法形式を利用して課税要件の充足を免れ、税負担を減少させあるいは排除する行為。節税に対して、租税法規が予定していない行為。

(広辞苑より引用)

つまり、租税回避とは、法の解釈を変え、税負担を減少させる行為を指します。これは、法を逸脱したものでなく、あくまでも法の解釈を変えることで、税負担を減じることを目的としていますので、ルール違反ではありません。しかしながら、将来の税制改正等により法の網が張られる可能性をはらんでいます。

現在、国際税務のトレンドの一つに、OECDのBEPSプロジェクトという全世界レベルで課税のルールを統一するという動きがありますが、これは多国籍企業の租税回避行為を制限する取り組みの一つです。

節税とは、各種の所得控除や非課税制度を活用して、税金の軽減をはかること。

(広辞苑より引用)

つまり、節税とは、法にのっとったうえで、税負担を減少させる行為を指します。これは、法にのっとっていますので、ルールー違反ではなく、公に認められる行為となります。

脱税した場合のペナルティは?

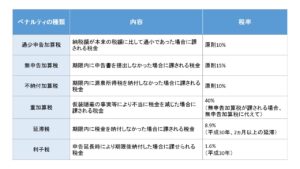

代表的なペナルティとして次のものが挙げられます。

これらのうち、今回の件に対しては、次のペナルティが課されたと考えられます。

- 無申告加算税

- 延滞税

具体的なペナルティの金額は?

今回のたこ焼き屋台脱税問題では、いくらのペナルティが課されたのでしょうか。

上述のニュースサイトによれば、約1億3,000万円を脱税し、追徴税額は約1億5,898万円にのぼったということですので、差額である2,898万円がペナルティの金額となります。

このペナルティの内訳を確認してみましょう。

まず、納税額である1億3,000万円に対し、15%(1,950万円)の無申告加算税が課せられます。

次に、納税額である1億3,000万円に対し、一定税率(仮に7%程度、948万円)の延滞税が課されます。

延滞税は各年の納付税額や納付時期により金額が異なることから、ペナルティの総額と無申告加算税の差額を利子税と推察しました。

私見ではありますが、1億3千万円の税額に対し、2,898万円のペナルティは決して高くないと考えます。後述するように重加算税が適用されてもいい案件の可能性があります。

結果として、この事業主は、確定申告義務を怠ったことで、2,898万円のペナルティを負うこととなりましたが、税務調査が入らなかったとすれば、1億3,000万円の課税を免れていたこととなります。

正しい申告及び納税は国民の義務であり、脱税は断じて許されませんが、税務調査が入る可能性と入った場合のペナルティを勘案したときに、あえて確定申告をしないという戦略をとる事業主が後に続かないことを祈りたいと思います。

重加算税は適用される?

本件に対しては、仮装隠蔽の事実等に対して課される「重加算税」の適用も考えられます。(重加算税はペナルティの中で最も重く、納税者にとっては絶対に避けたい税金の一つです。)

しかし、重加算税は納付税額に対し40%の税率で課されることを考えると、1億3,000万円 × 40%=5,200万円となり、ペナルティの総額である2,898万円を超過することから、今回のケースでは重加算税は課せられていないと考えられます。

そもそも重加算税は、「過少申告加算税」または「無申告加算税」が課される場合にこれらに代えて課されるペナルティですが、悪質なケースにしか適用されません。また、重加算税の適用は「仮装隠蔽等の事実」がある場合に限られることから、そもそも申告をしていないということは、「仮装隠蔽等の事実」はなかったと判断されたとも解釈できます。

この点は、学術的にも問題視されいる部分で、税務大学校の落合秀行教育官は、自身の論文で次のように述べています。

しかしながら、無申告者は、その存在自体の把握が困難であることもさることながら、単に申告しないことのみでその目的は達成されるため、原始記録や帳簿書類の改ざんはおろか、これらを保存・備付けする必要性もないことから不正を挙証する証拠も乏しく、また、何をもって「隠ぺい又は仮装」と判断するのか困難である場合が少なくない。その結果、無申告者に対する税務調査は、過少申告を行う納税者以上に問題視すべきであるにもかかわらず、結果的に15%による無申告加算税で済まされているものも多いのではないかと思われる。

(出典:落合秀行「無申告事案における重加算税の賦課要件」)

これはつまり、40%の重加算税が課されるくらいなら、15%の無申告加算税で済まされようという意識が納税者側にもあるのではという問題提起です。

実際に今回のケースでは、重加算税は課されていないと考えられることから、このような無申告の案件についても、重加算税の適用は十分に検討されるべきでしょう。

まとめ

今回は、たこ焼き屋台脱税問題から、そのペナルティの内訳と無申告がはらむ問題点について言及しました。

脱税は決して許される行為ではなく、当局による重いペナルティが課されるべきではありますが、制度上、確定申告をしないことで結果的に重いペナルティを免れる可能性があることは決して看過できません。

とはいえ、重加算税の適用は、ある種現場の裁量による部分もあろうかと思いますし、納税者の状況によっては重加算税の課税を避けるという場面もあるでしょう。

しかしながら、法に則れば、無申告であっても重加算税が課せられる可能性は十分に考えられますので、税金は正しく計算し、正しく納税するようにしないといけないですね。

[…] 2 そもそも脱税って? […]

[…] Contents [hide] […]

[…] 4 具体的なペナルティの金額は? […]