2018年のユーキャン新語・流行語大賞にノミネートされた「GAFA」という言葉をご存知でしょうか。

「GAFA」とはGoogle、Apple、Facebook、Amazonの米国IT企業を表す新語です。それぞれの頭文字をとって「GAFA」と略されていますね。

GAFAは最近の国際税務においてもホットなワードです。これらの企業は各国で莫大な利益を生んでいるにもかかわらず、タックスヘイブン等を利用した複雑なタックスプランニングによる税逃れが指摘されています。

一方で日本に目を向けると、これらの企業の共通点として、日本法人の進出形態が株式会社ではなく合同会社であることが挙げられます。

今回は、これらの米国企業が日本で合同会社を選択している理由について、国際税務の観点から解説します。

Contents

合同会社を選択している米国企業

まずは日本に進出する米国企業のうち、合同会社を選択している主な企業について確認します。

ここにもあるように、GAFAのうち、Google、Apple及びAmazonが合同会社を選択していますね。

なぜ合同会社を選択するのか

合同会社を選択するメリットして、一般的には次のようなメリットが挙げられます。

- 設立コストを抑えられる

- 定款認証が不要

- 迅速な意思決定が可能となる

- 役員の任期がない

- 決算公告義務がない

さらに、米国企業の場合、国際税務の観点から次の理由も挙げられます。

- 米国税制上、パススルー課税が選択可能

- 米国タックスヘイブン対策税制(CFC税制)の適用を受けない

上記の一般的なメリットはさておき、今回は下2つの国際税務、すなわち米国税制上のメリットについて、チェック・ザ・ボックス規則による恩典を中心に解説します。

パススルー課税

パススルー課税とは、一般的に次のように説明できます。

パススルー課税とは、法人や組合などにおいて発生した利益に対し、直接当該の法人や組合には課税されず、その利益の配分を受けた出資者、構成員等に課税される制度のことである。別名「構成員課税」とも呼ばれる。

(出典:GROWIN PARTNERS「パススルー課税」)

つまり、法人が稼得した利益について、その法人では課税されず、その利益が分配される出資者に対して課税される制度です。

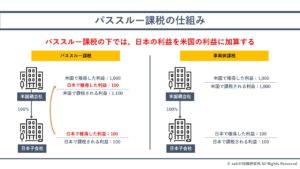

これを、米国親会社、日本子会社のケースで考えると、以下のように図解されます。

図のとおり、パススルー課税の下では、日本子会社が日本で稼得した利益100は、株主である米国親会社の米国法人税の計算上、その利益に加算され、結果として、米国親会社の米国における利益は1,100となります。

なお、この場合のパススルー課税は、あくまでも米国税制上の処置である点に留意が必要です。日本の税制上、日本で稼得した利益100は、パススルー課税が選択されたとしても、通常通り日本で課税されます。

パススルー課税の根拠

米国財務省規則では、チェック・ザ・ボックス規則(Check-the-box Classification Regulations)を定めており、この規則の下、米国企業はパススルー課税と事業体課税を選択することができます。

なお、このチェック・ザ・ボックス規則は、この規則が適用されない外国事業体を限定列挙しており、その中に日本の「株式会社(Kabushiki-Kaisya, KK)」が含まれます。

米国企業の海外子会社は、原則的に事業体課税が適用されることから、チェック・ザ・ボックス規則が適用されない株式会社の場合は、強制的に事業体課税が適用されます。

したがって、日本の子会社が株式会社の場合は強制的に事業体課税、日本の子会社が株式会社以外(合同会社)の場合は事業体課税とパススルー課税が選択できることとなります。

米国税制上のパススルー課税のメリット

以上より、合同会社の場合、米国税制上のパススルー課税を選択する余地が残されていることが分かりました。

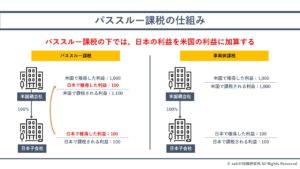

では、具体的にはどのような税制上のメリットが考えられるのでしょうか。改めて先ほどの図を確認しましょう。

改めてパススルー課税と事業体課税を比較してみると、日本子会社の利益が米国で課税される分、一見するとパススルー課税の方が利益が大きく納税額が膨らむので損をしているようにも見えますね。

しかし実態はそうとは限りません。ここに実際の税負担を加えてみます。なお、簡便的に米国の法人税率を25%、日本の法人税率を35%と仮定します。

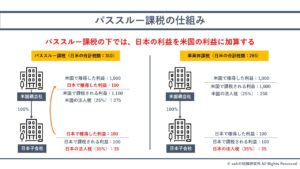

米国側では日本の利益100を取り込みますが、この利益100については、すでに日本で35の税金が課せられています。つまりパススルー課税を選択することで、同じ利益に対して、日米両国で税金を支払うというデメリットが生じ得ます。

これを解消するのが、外国税額控除(FTC)と呼ばれる制度です。外国税額控除を適用すれば、すでに日本で支払った35の税金分を米国側で控除することができます。

つまり、上図のように、日本で支払った35の税金(実際には一定の調整を加えた25の税金)は、米国の法人税から控除され、結果として、パススルー課税を選択しなかった場合(右のケース)と日米トータルの税負担は変わらないこととなります。

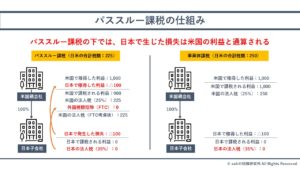

しかし、税負担が同じになるならパススルー課税を選択するメリットはありません。日米で法人税率差があったとしても、パススルー課税を選択する限り、外国税額控除でその税率差異は是正されます。では、日本企業が赤字の場合はどうなるのかみてみましょう。

答えとしては、その日本側の赤字と米国側の利益を通算することができます。その結果、米国側で課税される利益が減り、それに応じて米国側の法人税が削減されます。

つまり、パススルー課税の観点から、日本子会社に赤字が見込まれるときに、合同会社を選択することで米国側に税金上のメリットが生じることとなります。

しかし、GAFA等の巨大IT企業が、事業実態のある日本において赤字を計上していることは考えにくいという一面もあります。

そこで、パススルー課税の他に合同会社を選択する理由として考えられるのが、チェック・ザ・ボックス規則による、米国タックスヘイブン対策税制の適用回避です。

タックスヘイブン対策税制

タックスヘイブン対策税制とは、一般的に以下のように説明できます。(日本のタックスヘイブン対策税制の場合)

タックスヘイブン対策税制(外国子会社合算税制)とは、わが国の内国法人等が事業上の合理性がないにもかかわらず、租税負担の軽い国や地域に所在する子会社等を通じて事業を行うことにより租税回避を図る行為を規制するための制度です。一定の軽課税国に所在する外国子会社等が「特定外国子会社等」に該当する場合は、原則としてその所得は、当該子会社会社等の一定の持分を有する内国法人(および居住者)の所得に合算して課税が行われます

(出典:PwC税理士法人「タックスヘイブン対策税制」)

つまり、法人税率が高い国から低い国への所得移転による課税逃れを防止する税制と言い換えることができます。

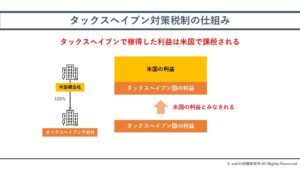

米国においてもタックスヘイブン対策税制(サブパートF条項)が存在し、米国企業がいわゆるタックスヘイブンで稼得した一定の利益は、米国で課税されてしまいます。

例えば、低税率国に所在する事業実態のないタックスヘイブン子会社Aは、米国タックスヘイブン対策税制の適用対象となり、その子会社が稼得した利益は、米国で合算課税の対象となります。

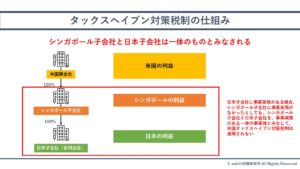

しかし、例えばこのタックスヘイブン子会社Aの下に事業実態のある子会社Bが存在し、かつ、その子会社Bについてチェック・ザ・ボックス規則を適用する場合、米国税制上は、タックスヘイブン子会社Aと子会社Bを一体の事業体とみなすことから、これらを事業実態がある一体の子会社として、タックスヘイブン子会社Aもタックスヘイブン対策税制の適用対象から除外されることとなるのです。

これを日本の合同会社に当てはめた場合、以下のように図解することができます。

つまり、チェック・ザ・ボックス規則により、本来は事業実態のないシンガポール子会社が事業実態のある日本子会社と一体の事業体とみなされることで、米国タックスヘイブン対策税制の適用を回避することができるのです。

恐らく、パススルー課税による日本子会社の損益通算よりも、こちらのタックスヘイブン対策税制上の理由により、日本子会社の進出形態として合同会社が選択されているのではないかと推測されます。

まとめ

以上、米国企業が合同会社を選択する国際税務上の理由を解説しました。

チェック・ザ・ボックス規則の利用により、大きく次の2つの理由が説明できますが、特にタックスヘイブン対策税制上の理由が主となるのではないでしょうか。

- パススルー課税による損益通算

- 事業実態のない子会社に対するタックスヘイブン対策税制の適用回避

特に、私たちの生活に欠かせないGAFAなどの巨大IT企業について、「なぜ合同会社なのか?」という疑問を抱く方は多いと思いますが、このような税務戦略の観点から合同会社が選択されていることをご理解いただければ幸いです。

本件の検討にあたっては、2017年末に制定された米国税制改正(The Tax Cuts and Jobs Act:TCJA)の影響を加味する必要があり、また、同税制改正により新設されたBEAT(Base Erosion and Anti-Abuse Tax)やGILTI(Global Intangible Low-Taxed Income)の適用の有無によっては、解説した課税関係が異なる可能性がある点にご留意ください。