投資信託を購入する際、皆さんは手数料をどれだけ意識していますか?特に運用期間が長期にわたるインデックス積立投資では手数料の多寡が将来のパフォーマンスに大きな影響を与えかねません。

今回は、信託報酬にかかる手数料を解説するとともに、積立投資における具体的な影響額についても検証します。

投資信託にかかる手数料は?

投資信託には主に次の3つの手数料がかかります。

- 買付(購入)手数料

- 信託報酬

- 信託財産留保額

買付(購入)手数料

買付手数料は、投資信託を購入する際にかかる手数料です。購入額の0%~3%程度が目安となりますが、インデックスファンドであれば、手数料がかからないケースが多いと思います。

投資信託の中で「ノーロード」と名の付く商品は、買付手数料がかかりません。例えば「One – たわらノーロード 先進国株式」などの商品が有名ですね。

投資信託の購入時のみにかかる手数料なので、毎月の積立となると、毎月手数料が発生します。複利の効果を重視するインデックス投資家にとっては、避けるべき手数料であり、必ず手数料がないものを選定しましょう。

信託報酬

信託報酬は、投資信託を保有することでかかる手数料です。投資信託を保有している間、その保有額に対して一定額が発生します。投資信託保有額の0.1%~3%が目安となります。

信託報酬が発生しない投資信託は基本的になく、インデックス投資家にとっても見逃せないコストとなります。インデックスファンドの場合、現在のトレンドでは、0.1%~0.3%の商品が多いのではないでしょうか。

2018年7月22日時点のSBI証券における販売額人気ランキングのうち、下の6つがインデックスファンドですが、その信託報酬は次の通りです。

- ニッセイ-ニッセイ外国株式インデックスファンド

- 楽天-楽天・全米株式インデックス・ファンド

- 三菱UFJ国際-eMAXIS Slim 先進国株式インデックス

- ニッセイ-ニッセイ日経225インデックスファンド

- 三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

- 三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

| インデックスファンド | 信託報酬 |

| ニッセイ-ニッセイ外国株式インデックスファンド | 0.20412% |

| 楽天-楽天・全米株式インデックス・ファンド | 0.20412% |

| 三菱UFJ国際-eMAXIS Slim 先進国株式インデックス | 0.11826% |

| ニッセイ-ニッセイ日経225インデックスファンド | 0.27% |

| 三菱UFJ国際-eMAXIS Slim米国株式(S&P500) | 0.1728% |

| 三菱UFJ国際-eMAXIS Slim バランス(8資産均等型) | 0.1728% |

人気ランキングに掲載されているファンドでは、やはり0.1%~0.2%前半の商品が多いですね。インデックス投資家はこの信託報酬をシビアに判断しますので、売り手側による値下げ戦争の様相を呈しているような気もします。

信託財産留保額

信託財産留保額は、投資信託を売却する際にかかる手数料です。購入額の0%~0.5%程度が目安となりますが、インデックスファンドであれば、手数料がかからないケースが多いと思います。

インデックス投資においては、基本的に投資信託の売却は想定されないため、あまり気にしなくても問題ありませんが、可能な限り信託財産留保額がかからないファンドを選定しましょう。

・ 買付手数料 – 購入時に発生

・ 信託報酬 – 保有期間にわたり発生

・ 信託財産留保額 – 売却時に発生

信託報酬の影響をシュミレーション

インデックス投資においては、信託報酬に着目すれば事足りますが、裏を返せば、信託報酬の水準はシビアに判断する必要があります。

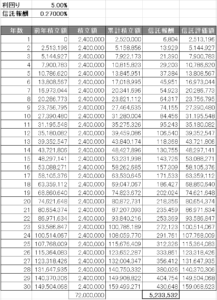

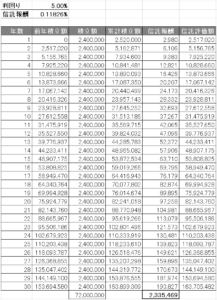

例えば我が家では、月額20万円程度をインデックスファンドに投資していますが、仮に月額20万円の投資を30年間続けた場合の影響額について検証したいと思います。

比較対象は、上記ランキングの中で最も信託報酬の高い「ニッセイ-ニッセイ日経225インデックスファンド」と、最も信託報酬の低い「三菱UFJ国際-eMAXIS Slim 先進国株式インデックス」とします

・ 月額20万円をニッセイ日経225に30年間投資

・ 利回りは5%を想定

・ 信託報酬は0.27%(年末払いと仮定)

・ 月額20万円をeMaxis slim 先進国に30年間投資

・ 利回りは5%を想定

・ 信託報酬は0.11826%(年末払いと仮定)

結果

手数料の高い「ニッセイ日経225」は、30年間の合計で5,233,532円の手数料が発生し、手数料の低い「eMaxis slim 先進国」は30年間の合計で、2,335,469円の手数料が発生しました。

手数料の差は0.27% – 0.11826%=0.15174%でしかありませんが、その差額は30年間で約290万円、投資期間で単純案分すれば、年間約10万円弱の差が発生することとなります。

皆さんはこの結果をどう考えるでしょうか。私はこの差は無視できない水準と考えます。

ドルコスト平均法によるインデックス積立投資は、投資が投資を呼ぶ、複利の効果を狙った投資手法のため、わずかな信託報酬の差が、将来のパフォーマンスに大きな影響を与えることがよく分かります。

今回は、日本株式インデックスと先進国株式インデックスという、異なる種類のファンドを比較しましたので、単純にどちらが優れているという結論は出せません。また、一概に手数料が低いからと言って、投資のパフォーマンスが悪ければ元も子もありません。

しかし、同じようなベンチマークを採用している2つのインデックスファンドがあったとして、その信託報酬に例えば0.15%の差異がみられる場合、間違いなく手数料の低いファンドを選択するべきでしょう。

・ 年間240万円の投資で、最終的には約290万円のパフォーマンス差が生じる

まとめ

今回は投資信託にかかる手数料についてまとめるとともに、信託報酬の差が将来のパフォーマンスに与える影響について検証しました。

信託報酬が低い=優れたファンドという単純等式は成り立ちませんが、信託報酬が低いことは、少なからずそのファンドの優位性を形成しますので、今まで信託報酬に着目してこなかったインデックス投資家の方は、是非目論見書などをご覧頂いて、自身が保有するファンドの信託報酬水準について確認してみてはいかがでしょうか。