2017年1月から個人型確定拠出年金の加入対象者が拡大されたことを契機に、最近の政府による投資促進キャンペーンと相まって、確定拠出年金への注目度が増しています。

政府や金融機関のキャンペーンによれば、確定拠出年金に加入しない理由はないというくらい、メリットばかりが強調されている印象です。(もちろんデメリットもありますが)

私自身もメリットがあることを感じていますので、企業の選択型確定拠出年金に加入していますが、具体的に数字に落とし込んだ場合のメリットについては確認したことはありませんでした。

書籍やウェブの情報でもメリットは説明されていますが、「具体的に」「いくらの」メリットがあるかは説明がありません。当然、具体的な金額はその個人の状況によって変わるので、一般公開情報ではそのような具体的なメリットの金額を計算することはできないことは理解できます。

しかし、具体的な金額が分からないのであれば、メリットがあると言われても腹落ちしない部分がありますよね。

そこでこのブログでは、確定拠出年金、特に個人型確定拠出年金(iDeCo)と企業の選択型DC及びのメリットを具体的な数字を使って徹底検証したいと思います。

今回は、【節税メリット】について検証し、別の記事で【投資メリット】【社会保険料削減メリット】について検証します。

Contents

確定拠出年金とは

日本の年金制度

確定拠出年金を理解するためには、まず日本の年金制度を知る必要があります。

日本の年金制度はいわゆる「3階建て」と表現され、次の表のような構造になっています。

1階は、原則として全国民が加入する「国民年金」です。2階部分は、自営業者が任意に加入する「国民年金基金」と会社員や公務員が加入する「厚生年金」で構成されます。

今回のテーマである確定拠出年金は3階部分の「個人型確定拠出年金」や「企業型確定拠出年金」などが該当します。

1階・2階部分は「公的年金」といい、国が社会保障の一環として運営します。3階部分が、企業や個人が運営する年金となります。

確定拠出年金の種類

確定拠出年金には、個人型確定拠出年金(iDeCo)と企業型確定拠出年金(企業型DC)の2種類があり、さらに企業型DCには、「選択型DC」が含まれます。

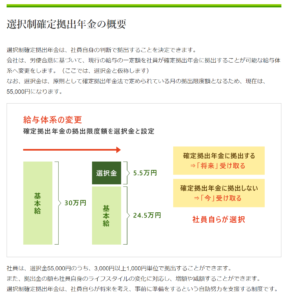

「選択型DC」についてはこちらをご参照ください。

(出典:株式会社401K推進機構「選択制確定拠出年金とは」)

自営業者であればiDeCoに加入、会社員であれば、①iDeCoのみ、②企業型DCのみ、③iDeCoと企業型DCの併用の3パターンが考えられます。

ただし、企業によっては、企業型DCを導入していなかったり、iDeCoと企業型DCの併用を認めていない場合があるため注意が必要です。

確定拠出年金のメリット

一般的に、確定拠出年金のメリットは次の3つにに整理できます。

- 節税メリット

- 投資メリット

- 社会保険料削減メリット

今回のブログでは、確定拠出年金の最大のメリットとされる「節税メリット」ついて切り込みます。

検証の前提

今回の検証は、会社員を前提に「確定拠出年金に加入しない(DCなし)」「選択型DCのみに加入(DCあり)」「iDeCoのみに加入(iDeCo)」の3パターンで行います。

なお、今回の検証は多くの前提をおいて、かなり細かく計算しています。念のため、すべての前提を列挙しますが、結果のみご覧いただく形でも問題ありません。

収入、家族構成ともに都内在住の平均的な会社員を想定しています。

【家族情報】

・ 既婚の都内在住会社員、30歳で第一子が誕生し、32歳で第二子が誕生

・ 第一子、第二子ともに現役で大学に進学し、大学卒業後は就職

・ 配偶者は第一子が5歳、第二子が3歳になるタイミングで職場復帰、職場復帰後は扶養を外れる

・ 配偶者、子以外に扶養家族はなし

【収入情報】

・ 年代別に東京都内平均年収を想定(参照データ:https://heikinnenshu.jp/)

・ 給与収入以外の収入はなし

・ 23歳で就職し、60歳で退職するまで一貫して同じ勤務先に所属

・ 勤務先からの退職金は2,300万円

【DC情報】

・ iDeCo加入時の拠出金額は月額23,000円

・ 企業型DCは選択型DCに加入、拠出金額は月額27,500円

・iDeCo、選択型DCともに30歳の時に加入、59歳までの30年間積立

・ マッチング拠出はなし

・ 勤務先からの退職金受け取りと同時にiDeCoまたは選択型DCを解約し一時金受け取りを選択

【税金情報】

・ 適用税率や所得控除は現行のものを採用、将来の税制改正等は考慮しない

・ 40歳で住宅を購入し、10年間住宅ローン控除を適用、当初借入総額は3,000万円で返済期間は35年

検証結果

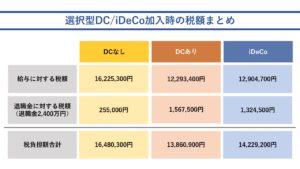

早速ですが、検証結果を確認します。DC加入時の30歳から30年間にわたる合計額での比較となります。

あくまでも複数の前提条件を置いたうえでの結果となりますが、結論としては、「DCあり」>「iDeCo」>「DCなし」の順に節税メリットが生じることとなります。

最も節税メリットが高い「DCあり」と節税メリットが低い「DCなし」では、30年間の加入期間で約280万円の差が生じることとなりました。単純に一年あたり10万円弱の差ですね。

節税メリットが生じる理由は?

節税メリットが生じる理由は次の3つが挙げられます。

- 額面給与の減少

- 小規模企業共済等掛金控除の適用

- 退職所得控除の適用

額面給与の減少

例えば「DCあり」の場合、額面給与から毎月の拠出額である27,500円を控除できますので、30年間拠出する場合、合計で990万円の額面給与が減少することとなります。

単純に額面給与が減少すれば、給与に対する税金も減少することから、選択型DCに加入することで、確実な節税効果が期待できます。

小規模企業共済等掛金控除の適用

例えば「DCあり」の場合、年間33万円拠出をすることとなりますが、この33万円は所得控除である全額小規模企業共済等掛金控除の対象となります。

所得控除が増加することで税金が減少しますので、こちらも確実な節税効果が期待できます。

退職所得控除の適用

確定拠出年金の出口戦略として、一時金として受け取るか、年金として分割して受け取るかの選択が挙げられます。

今回の検証では一時金として受け取ることを選択していますが、一時金として受け取る場合、所得の計算上、その一時金を退職所得として扱うことができます。

退職所得控除により退職所得に対する課税は大きく緩和されますので、一時金として受け取ることで節税メリットが期待できます。

しかし、今回の検証のようにDCではない、勤務先から退職金を同時に受け取る場合には注意が必要です。

退職所得控除には上限があり、勤務先からの退職金がある場合(特に2,500万円以上の退職金がある場合)、勤務先からの退職金で退職所得控除の枠を使い切ってしまう可能性があります。

勤務先からの退職金とDC一時金は、原則として両方を合わせて退職所得控除の枠が計算され、仮にDC一時金に退職所得控除が適用されない場合、DC一時金に大して高めの累進税率が適用されることから、節税メリットが享受できない可能性があります。

今回の検証でも、トータルでは最も節税メリットがある「DCあり」の場合が、最も退職金に対する税額は最も高くなっています。これは勤務先からの退職金に加えて、DC一時金が退職金として取り扱われたためであり、退職所得控除枠を使い切った結果、20%の累進税率が適用されてしまっています。(「DCなし」の場合は5%の累進税率が適用)

総論

今回の検証では、最も掛金拠出額の多い「DCあり」に最大の節税メリットがあり、次に掛金拠出額が発生する「iDeCo」に節税メリットが生じる結果となりました。

掛金の拠出により、額面給与の減少と所得控除の増加というダブルの税効果が期待できますので、おおむね予想通りの結果かと思います。

ただし、上述のとおり、退職金に関しては決してメリットが生じない可能性についても留意が必要であることも同時に明らかになりました。

まとめ

今回は、個人型確定拠出年金(iDeCo)と企業の選択型DCについて、節税の観点から具体的なメリットを検証しました。

あくまでも上記の前提においては、一般に言われているように、これらの制度を活用することで節税メリットが生じることが明らかとなりました。(個人的にも金額的な一つの目安を出せたので満足しています)

すべての読者の方が、上述のすべての前提にあてはまるとは考えていませんが、極力汎用的な前提を用意したつもりでいますので、ご自身の状況となんとなく比較できると思います。

節税メリットが生じることで、別の観点ではデメリットが生じている部分もあるのですが、あくまでも税金という側面から切り取れば、確定拠出年金制度を利用しない理由はないと思います。

別の記事では、【投資】【社会保険料】の観点からも具体的なメリットを検証しますので、すべての検証が終わった時に、私なりの確定拠出年金への総評をまとめたいと思います。

投資と節税についてはこちら↓